Prismodeller på företagslån – vad kostar lånet egentligen?

Det finns många olika sätt för långivare att ta betalt för att låna ut pengar. Här går vi igenom några typer av räntor och kostnader på företagslån som är viktiga att känna till och hålla koll på när du jämför lån.

Månadsränta vs. effektiv årsränta

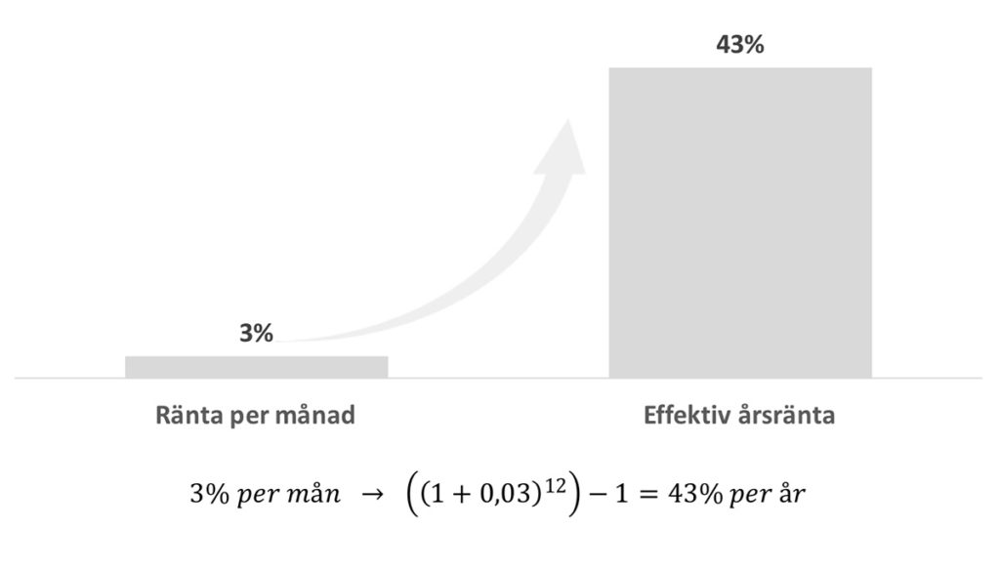

De senaste åren har det skett en snedvriden tillväxt mot korta lån. Factoringmarknaden har växt kraftigt och många företag får idag finansieringserbjudanden där räntan anges som månadsränta, vilket ofta skapar förvirring och försvårar jämförbarhet med bland annat traditionell bankfinansiering.

Factoringräntorna ligger normalt på 1-5 procent per månad. För ett lån med en månadsränta på t.ex. 3 procent blir den effektiva årsräntan med hänsyn till ränta-på-ränta effekten hela 43 procent(!). 3 procent kan låta som lite, men i det fall där du som låntagare säljer eller belånar sina fakturor varje månad till det priset så innebär det att man faktiskt betalar 43 procent i ränta på årsbasis. Görs detta med alla fakturor innebär det t.o.m. att företaget ”ger bort” hela 3 procent av sitt resultat!

Uppläggnings-, aviserings- och administrationsavgifter

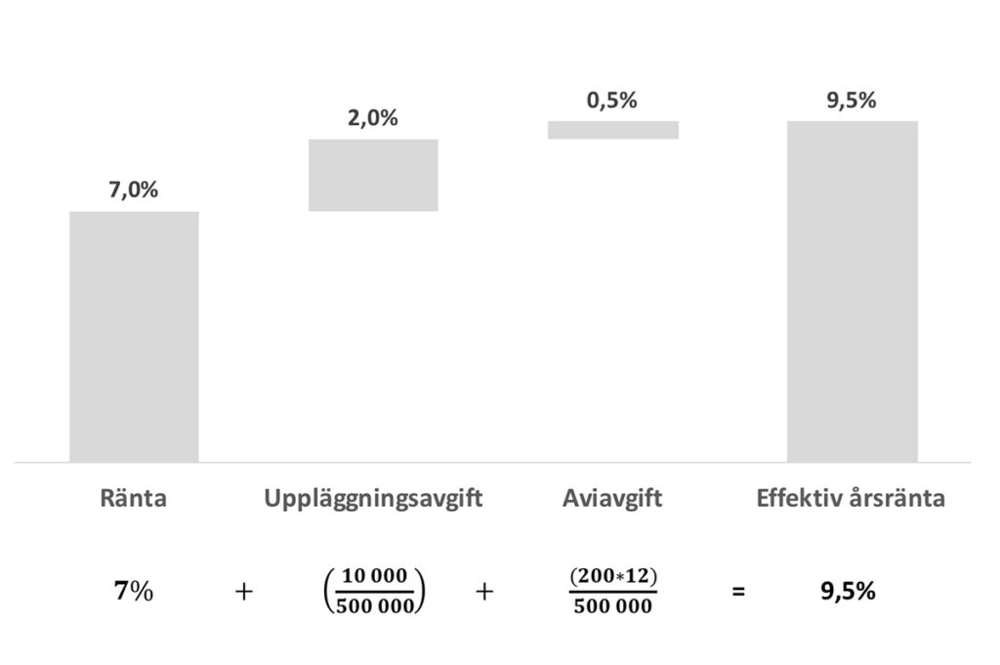

Räntan är ofta endast en del av de kostnader du som låntagare måste betala för ett företagslån. Inte alltför sällan tillkommer uppläggnings-, aviserings- och administrationsavgifter.

När du räknar på den effektiva räntan måste alla kostnader tas med. Till synes små avgifter kan göra stora slag på den effektiva räntan. Ju mindre lån desto större blir effekten av de tillkommande avgifterna. Exempelvis:

Om ett du tar ett lån på 500 000 kr där den årliga räntan är 7 procent med en uppläggningsavgift på 10 000 kr och månatliga aviavgifter på 200 sek. I bilden nedan kan du se hur de tillkommande avgifterna gör att den effektiva årsränta för lånet ökar från 7 procent till 9,5 procent - det vill säga en ökning med nästa 1/3 mer än vad som antas vid första anblick.

Ränta som fast kostnad

Det har blivit allt vanligare att långivare anger räntan för lånet som en fast kostnad. Ett lån med en fast avgiftsstruktur kan uppfattas som transparent och enkelt. Den fasta kostnaden är dock ofta inte kopplad till amorteringstakten. Tyvärr kan det innebära att låntagare som amorterar löpande får betala en högre ränta än den som återbetalar hela företagslånet i slutet.

Räntan anger den kostnad som låntagaren betalar för de pengar som den har lånat och ska inte beräknas på de pengar som han/hon återbetalat. Exempelvis:

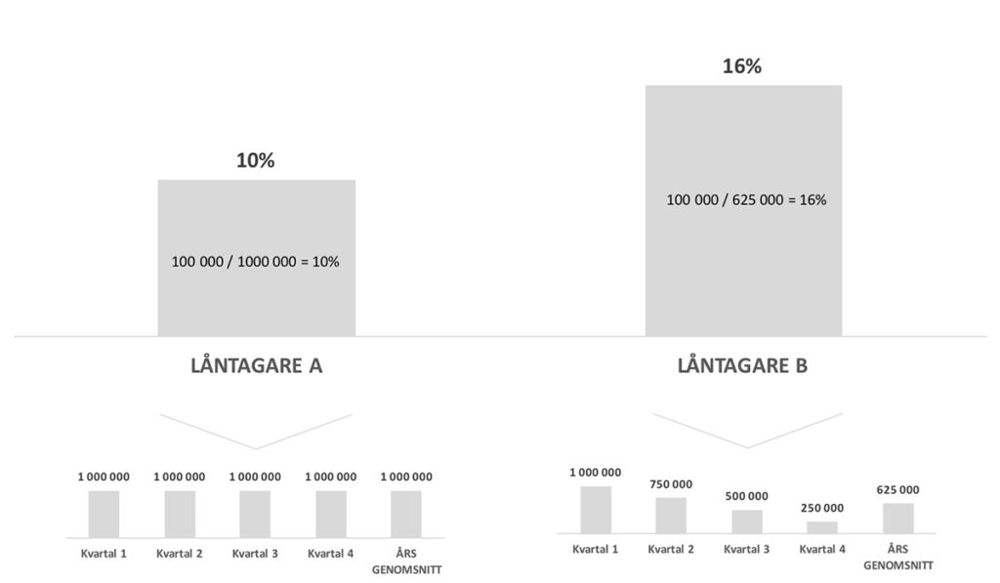

Ett företag erbjuder lån på 1 000 000 kr i ett år mot en fast kostnad på 100 000 kr.

- För låntagare A som lånar 1 000 000 kr och som inte amorterar löpande utan betalar tillbaka lånet i sin helhet efter ett år blir räntan 10 procent.

- För låntagare B som tar samma lån men som väljer att amortera 250 000 kr per kvartal så blir den effektiva årsräntan hela 16 procent.

Både Låntagare A och Låntagare B har betalat lika mycket i reda pengar (100 000 kr) men Låntagare B inte haft lika mycket lån under året. Det som gör skillnaden är att Låntagare B under året endast har haft genomsnittligt lån på 625 000 kr. Samtidigt har Låntagare A haft genomsnittligt lån på 1 000 000 kr under hela året. Rent konkret innebär det att Låntagare B inte tjänar något på att amortera utan tvärtom missgynnas av det.

Att tänka på när du jämför räntor och kostnader på företagslån

Att räkna fram den effektiva årsräntan kan som sagt uppfattas som komplext. Vi hoppas genom dessa exempel visa hur pass viktigt det är att verkligen se över villkoren och prismodellen för att bilda sig en tydlig uppfattning om den faktiska kostnaden för företagslånet. Så nästa gång du ska låna pengar och får ett förslag var noga med att kontrollera:

- Är låneräntan angiven som månadsränta eller årsränta?

- Tillkommer uppläggnings-, aviserings- och administrationsavgifter?

- Vad är den effektiva räntan?

- Om räntan är angiven som en fast kostnad ej procent – fundera på hur din avbetalningstakt ser ut.